A la discussió entre hipoteca fixa i variable, ara se suma una tercera: la hipoteca mixta. Aquesta, tal com indica el nom, es basa en combinar les dues per períodes. De fet, ja havia existit i es va posar de relleu en la crisi del 2008, tot i que amb menor èxit del que s'espera ara. Esteve Sarroca, economista membre de la Comissió d'Economia Financera del Col·legi d'Economistes de Catalunya, apunta el per què, aleshores, va fracassar: "Ja va aparèixer en la penúltima crisi, però no s'utilitzava en absolut perquè els tipus d'euríbor eren massa baixos. Van quedar adormides i ara tornen a renéixer".

Així doncs, amb la crisi immobiliària de fa més d'una dècada a l'Estat espanyol, l'euríbor sempre era més baix que l'interès fix. Ara, el context ha donat la volta. D'una banda, tenim com l'euríbor ha pujat d'una manera molt important, sobretot en el darrer mes, i molts dels qui fins ara pagaven molt poc, començaran a pagar quantitats relativament importants. Precisament, Sarroca posa l'accent en el comportament del mes d'octubre: "El Banc Central Europeu i la Reserva Federal dels Estats Units han pujat un 0,75% els seus interessos". En el cas de la Unió Europea se situa en el 2%, als Estats Units arriba al 4% i també podem tenir en compte el Banc d'Anglaterra que el marca en el 3%. A partir d'aquí, què proposa una hipoteca mixta? "Cal llegir la lletra petita sempre", subratlla Sarroca.

"Els primers deu anys és fixa"

D'una banda, hem de tenir en compte com s'estructura. Més enllà de ser recomanable o no, sempre és personal i subjectiu, la terminologia no s'ha d'interpretar com una hipoteca que es pot canviar en qualsevol moment d'una modalitat a l'altra. Si es tanca aquest producte, els 10 primers anys serà fixa i després entrarà la variable. També hi ha alguns bancs que estudien marcar el fix en 5 anys, tot i que no és l'opció majoritària. Per tant, es tracta de donar transitorietat a la tipologia: sempre es començarà amb fixa i, posteriorment, s'ha de tenir en compte la capacitat de negociació que es tindrà amb el banc que sempre depèn del client. En aquest sentit, Sarroca recorda que "hi ha bancs que tenen variables sense bonificar i variables bonificades". La diferència és que cada producte que contractes es regeix per la nòmina del client, les assegurances que pugui tenir, els plans de pensió, etc.

Tots aquests extres poden fer variar el tipus final del 0,75% a l'1% i es pot percebre una rebaixa entre el 0,15% i el 0,20% si es dona més fiabilitat de cara a la banca. Malgrat tot, la darrera recomanació de l'economista és sempre apostar pel fix. "La vicepresidenta Nadia Calviño està negociant amb la banca poder pal·liar la pujada dels tipus d'interès i els qui tenen l'euríbor referenciat, passar-se a fix". La hipoteca fixa generalment es referencia amb els tipus d'interès del Bo deute públic a 10 anys (mai amb la borsa, sigui, l'Ibex, el Dax, etc.) i en aquest moment els tipus a 10 anys espanyols estan al 3,30%; els alemanys al 2%; al Regne Unit al 4,50%; i als Estats Units entre el 4% i el 4,25%. Tenint en compte que aquests encara poden pujar més, la mixta pot ser una opció.

Quins bancs ho oferten?

Si ens fixem en els bancs més propers, n'hi ha que oferten i d'altres no. CaixaBank i Banc Sabadell ofereixen la variable i la fixe. Banc Sabadell sempre aconsella, d'entrada, tenir en compte la radiografia de cada interessat. A tall d'exemple, recordar que la quota mensual de la hipoteca no pot superar el 40% dels ingressos totals (o els de casa). I que s'haurà de fer front a altres despeses com l' entrada o la taxació de l'habitatge.

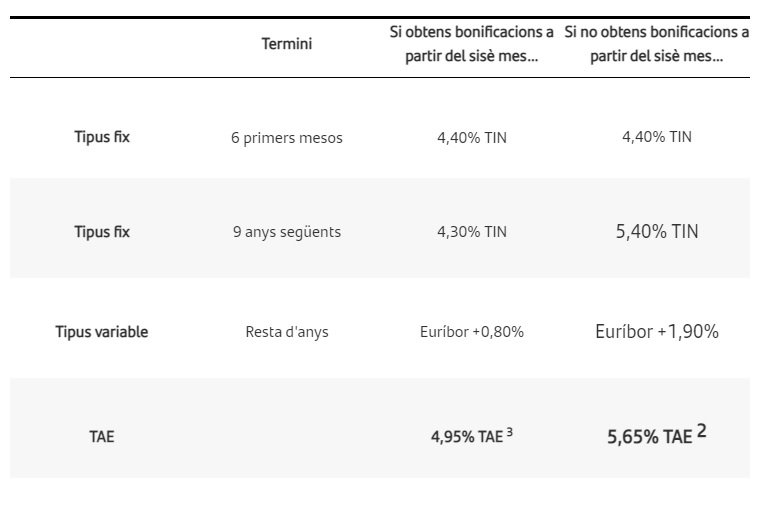

El Banco Santander sí ofereix la mixta i anuncia que durant els primers 9 anys i mig pagaràs una quota coneguda, definida des de l'inici; mentre que, per a la resta dels anys, la quota varia segons l'euríbor. Per accedir al tipus d'interès bonificat a partir del setè mes es poden triar els productes o serveis fins a una bonificació màxima de l'1,10%.

Pel que fa al BBVA, argumenten que "a efectes pràctics, aquest tipus d'hipoteques funcionen com a hipoteca variable amb algunes condicions especials". Un exemple de préstec hipotecari mixt seria un préstec hipotecari a pagar en 30 anys en què durant els 10 primers anys s'aplica un tipus fix (la quota mensual a pagar no varia) i durant els 20 anys restants s'aplica un tipus d'interès variable segons l'euríbor. D'altra banda, el tipus d'interès que s'aplica a un préstec es representa amb el TIN i amb la TAE.

El TIN (Tipus d'interès nominal) és un percentatge fix que s'aplica a la quantitat prestada i que determina la quota a pagar a l'entitat financera. No reflecteix les despeses i les comissions del préstec. En una hipoteca fixa el TIN no varia durant tota la vida del préstec. En una hipoteca variable el TIN es compon del valor de l'euríbor més un diferencial fix, cosa que fa que el seu valor pugi o baixi en funció de l'euríbor. Mentre que el TAE (Taxa Anual Equivalent o Taxa Anual Efectiva) és un tipus d'interès que indica el cost o el rendiment efectiu d'un producte financer. La TAE es calcula d'acord amb una fórmula matemàtica normalitzada que té en compte el tipus d'interès nominal de l'operació, la freqüència dels pagaments (mensuals, trimestrals, etc.), les comissions bancàries i algunes despeses de l'operació. La TAE serveix per comparar les ofertes d'hipoteques entre diferents entitats bancàries.