CaixaBank ha ganado 1.047 millones de euros durante el 2016, lo que supone un 28,6% más que en el 2015. De hecho, es la primera vez desde 2011 que el beneficio anual supera los mil millones y eso se debe principalmente a la reducción de un 57,5% de las pérdidas por deterioro de activos financieros y otras provisiones que han cerrado el ejercicio en 1.069 millones. Dentro de esta partida, se incluye una provisión adicional de 110 millones realizada en el cuarto trimestre de acuerdo con la estimación del impacto de las cláusulas suelo tras la sentencia del Tribunal de Justicia de la Unión Europea.

A la espera de que la oferta pública de adquisición (OPA) sobre el BPI se resuelva la próxima semana, el presidente de CaixaBank, Jordi Gual, ha asegurado estar "muy satisfecho con los resultados" en su primera presentación de cuentas anuales como máximo representante de la entidad bancaria. Y en este sentido, no ha dudado en señalar cuáles son los tres actores fundamentales de esta subida de los beneficios: resistencia ingresos core (7.827 millones), contención y racionalización de los gastos recurrentes (1,7%) y menores dotaciones para insolvencias (-80.3%).

En un contexto de tipo de interés bajo mínimos, el margen de intereses ha cerrado el ejercicio en 4.157 millones, un 4,5% menos. Sin embargo, la tendencia ha sido positiva a partir del segundo semestre del año. Mientras tanto, los recursos de clientes han aumentado hasta los 303.895 millones, un 2,5% más, a la vez que la morosidad ha bajado hasta el 6,9%.

Cláusulas suelo: 50,50

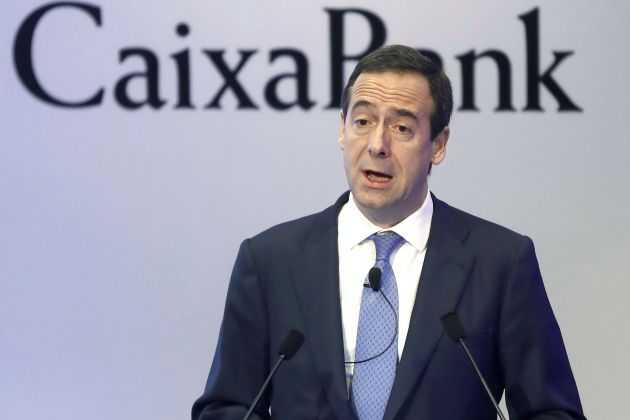

Tal y como ya sucedió en la presentación de resultados del Banco Sabadell de la semana pasada, las cláusulas suelo han estado una vez más en el foco de atención. El consejero delegado de CaixaBank, Gonzalo Gortázar, lo ha querido dejar claro desde buen comienzo: "Pagaremos cuando corresponda y no pagaremos cuando no corresponda". Más concretamente, las provisiones por cláusulas suelo realizadas hasta el momento son de 625 millones y se calcula que el impacto máximo bajo el supuesto de tener que devolver el 100% de los contratos alcanzaría 1.250 millones.

Aún así, Gortázar ha aclarado que no todas las cláusulas han sido afectadas por la falta de transparencia y condiciones abusivas y, por lo tanto, la "mejor" estimación de devolución de las cláusulas suelo se encuentra en el 50%. Dicho de otra forma, CaixaBank ya tiene aprovisionado la mitad del impacto máximo que en definitiva, es lo que calcula que tendrá que devolver por las cláusulas suelo.

De momento, el banco catalán ya ha abierto un servicio centralizado con 130 trabajadores que ya han empezado a informar y atender a las peticiones de los clientes afectados por las cláusulas suelo. "Tenemos la necesidad de estudiar caso por caso, puesto que la casuística no deriva directamente de la antigua caja, sino de las entidades absorbidas", ha alertado Gortázar. Poco después, también ha recordado que a mediados del 2015, CaixaBank ya había devuelto de forma "voluntaria y unilateral" todo el dinero y los intereses de las cláusulas suelo a los afectados por carencia de transparencia o condiciones abusivas.

¿Por qué BPI?

A pesar de que todavía quedan unos días para saber cuál será el resultado de la OPA, el ambiente en las oficinas centrales de CaixaBank es como el de las grandes noches de victoria. Tanto Gortázar como Gual se han mostrado convencidos de que la oferta culminará con éxito a pesar de haber preferido no especular acerca de cuál será el porcentaje de control que tendrán sobre BPI. Antes de empezar a jugar, ya tienen el 45% de la posesión. Una operación que consolidará CaixaBank como el primer banco de la península ibérica.

Pero, ¿por qué BPI? Según Gual, "es un banco solvente y de elevada calidad credítica que se erige como una gran palanca de creación de valor" mientras que para Gortázar, lo más importante de BPI es "la confianza que tenemos en el banco, en el equipo directivo y en una alianza de más de 20 años". Todo ello, se calcula que se traducirá en unas sinergias de hasta 120 millones de cara a los próximos tres años. Una cifra que también incluye tanto los ahorros de la reducción de costes como los ingresos de la integración en su estructura.

En cuanto a la estrategia de inversión de CaixaBank en Repsol, Gual ha reiterado la importancia de tener en cuenta la evolución de los mercados a la vez que ha explicado que en las cotizadas, "no tiene sentido comprometerse temporalmente". Si bien es cierto que el plan estratégico 2015-2018 establece como objetivo la reducción de capital vinculado a participadas no financieras como Repsol y Telefónica. Por su parte, Gortázar en tanto que vicepresidente de Repsol ha querido remarcar que se trata de una empresa "magnífica" con un "gran potencial".